2018.11.30

#54 ふるさとチョイスの大型M&Aから学ぶ、ルール変更の重要性

冨岡 大悟: M&A BANK株式会社 代表取締役/公認会計士

株式会社トラストバンクの株式の取得(子会社化)及びパブリテック事業の強化に関するお知らせ

当社は、平成 30 年 11 月 28 日開催の臨時取締役会にて下記のとおり株式会社トラストバンク(本社:東京都目黒区、代表取締役 須永珠代、以下「トラストバンク」という。)の株式を取得し、子会社化したうえで、パブリテック事業を強化・推進することについて決議いたしましたので、お知らせいたします。……

記事引用元:http://www.change-jp.com/news/detail/?seq=125

ふるさと納税

11月28日、東証一部上場のチェンジ社はトラストバンク社株式60.11%を約48億円で取得し、子会社化することを公表しました。

このM&Aは事業を作る上でとても学びが大きいと感じたため取り上げました。久々に長いです。

トラストバンクはふるさとチョイスというふるさと納税のポータルサイトを運営しています。

2012年設立とのことですが、開示情報を見て驚いたのが前期売上約60億円、営業利益9億円という点です。設立5年ちょっとでこの規模と利益率ってすごくないですか。

もちろん経営者が優秀だとか色々あるんでしょうが、他に明確な理由があると考えています。

急拡大の秘密

ググってみましたがふるさとチョイスの課金方法と料金プランは不明でした。おそらく各自治体からふるさとチョイスのシステム利用料や販売手数料のような形で収益を得ているのでしょう。

楽天市場とかzozoみたいなECサイトのイメージですね。

このビジネスの重要なポイントはシンプルで、ふるさと納税金額(流通総額)とその中でのふるさとチョイスのシェアです。

市場規模(納税金額)

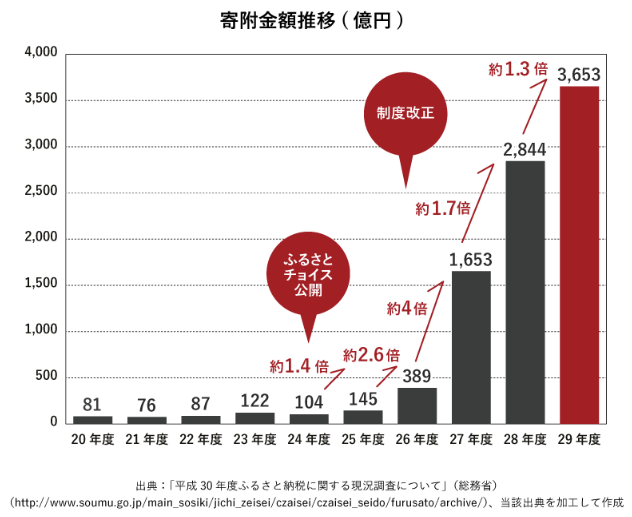

まず市場規模であるふるさと納税金額について。ここ数年どうだったかというと下記の通り、よくあるスタートアップの希望的観測事業計画も可愛くみえるくらいの急拡大です。

直近5年で市場規模は35倍以上になってますので、各社の業績もそりゃ伸びますよね。

ふるさとチョイスHPより

これは意外だったのですが、ふるさと納税制度というのは今年で創設10年目だそうです。5年目くらいな気がしていました。

ふるさと納税に大きな注目が集まったのは2015年で、制度改正により確定申告が不要になるケースが大幅に増えるなど制度が簡素化されたことから、ふるさと納税者が急増しました。

ということで、ふるさと納税というのは爆発的に伸びている市場なんですね。この市場にいるプレイヤーは猛スピードの登りエスカレーターに乗ってる気分でしょう。

シェア

次にシェアですが、ふるさと納税ポータルサイト各社のシェアのデータは見つかりませんでした。ただ、ふるさとチョイスのHPにはマクロミル社のリサーチ結果が載っており、ふるさと納税の利用者の利用率No.1と記載がありました。

また、競合のフルナビが前期売上約24億円、営業利益約7億円、さとふるが前期当期純利益約5億円です。

なのでふるさとチョイスは業界トップなのだろうと考えられます。ていうかどんだけ儲かる業界なんだ。

競合は?

ところでふるさとチョイスの競合はどこが運営しているかというと、ソフトバンク系列のさとふるや楽天ふるさと納税など、泣く子も黙る巨人たちです。

そんなジャイアンツを相手にしながらベンチャーがどうやって業界トップを守っているのでしょうか。

その答えの一つが、タイミングです。いつ始めたのか、ということです。ふるさとチョイスは2012年スタートですが、他の多くのサイトは2015年以降のスタートでした。

この3年の差がでかい、とんでもなくでかいです。2015年制度改正のタイミングで実績があったのがふるさとチョイスだけであったため、多くの利用者が殺到したことは想像に難くありません。

ユーザー目線では一度利用したプラットフォームを変えるのは面倒です。

もう一方のユーザー

さらにプラットフォームの反対側にいる自治体にとってそれはより顕著です。

お役所やら自治体というのは、システムを導入するまでとんでもなく時間と工数がかかるケースが多いのですが、一度利用を始めれば通常の企業とは比べ物にならないほど使い倒します。そのシステムを所与にマニュアルを定め、秘伝術のように伝承していきます。

他のシステムの方が便利とか安いとかそういう発想は少ないというか、営利企業でないのでそういうことを考えるインセンティブがありません。

そういえば農水省が文書作成ソフトとして一太郎の使用をやめてマイクロソフトのワードに統一すると公表していましたね、これ1998年じゃなくて2018年のニュースですよ。

もういっこそういえば2015年にメール配信システムのバイザー社がワイズマン社に買収されましたが、これはシステム導入先の過半数が自治体だったことから参入障壁の高さを評価されたと小耳に挟んだことがあります。

ということで一気に市場が拡大したタイミングでふるさとチョイスだけが準備万端だった、そこで一気にユーザーと自治体を獲得し、自治体にシステムを利用させるなどスイッチングコストを高める施策を打った、それが現在まで続く業界トップシェアの肝のように思います。

もちろん競合優位性なんてものは多数の要素が絡まって産まれるものなので、ここでは極端にシンプルなストーリーにしている点は断っておきます。

このように、新しい制度ができたり改正されたり、ルールが変わるタイミングには大きなチャンスが転がっています。

ルールが変われば当然新しいルールに詳しい人、慣れている人がいないため、ベンチャーであっても勝負をしやすいです。

売却すべきだったのか

と、ここまでトラストバンクの戦略をベタ褒めしてきたのですが、そんなにすごいならなんでここで売却するのはもったいないというツッコミもあるでしょう。

売却理由は買い手とビジョンが一致したとか、より大きいチャレンジができるとか一般的なものは当然あるでしょうが、それよりも売るのが妥当だったのか考えてみましょう。

結論としては、妥当だと考えます。

タイミングは適切か?

制度の変わるタイミングはチャンスだと言いましたが、一方でリスクでもあります。チャンスとリスクは表裏一体ということです。

ふるさと納税は制度改正を機に爆発的に広がったかと思えば、先週総務省が返礼率の高騰を抑制するため一部寄付控除が受けられなくするなどの規制強化をする方向を示しています。

このようにふるさと納税については制度がどうなるか不透明な部分が多く、かつ制度変更が市場に与えるインパクトも大きいため、政治などマクロの影響がミクロの会社業績に与える影響がかなり大きい領域といえます。

ちなみにPESTというマクロ環境要因を分析する考え方があり、M&Aの際にこれにより政治的要因や環境要因を分析することがあります。

ということでふるさと納税市場というのはアップサイドもダウンサイドも大きいため、このタイミングで一旦利確するということは売り手から見れば合理的な選択だったのかと思います。

売却金額は適切か?

次に売却金額について。営業利益約9億円、時価総額約80億円、60.11%を約48億円で取得ということで、数字だけ見ればやや割高な印象はありますが市場の成長余地を考えれば妥当な水準だろうと思います。

現在約3,600億円のふるさと納税市場規模ですが、須永社長は2兆円のポテンシャルがあると話していますし。

流石にふるさとチョイスの市場シェアは落ちてくると思いますが、ここまで市場の成長率が高ければそれも十分カバーできるでしょう。

また、株の4割近くはトラストバンクの須永社長らが引き続き保有したままでしょうから、今後のアップサイドも手に入れる可能性を残しています。

ロックアップは理由の一つでしょうがM&A後も引き続き現経営体制のままの予定とのことですし、今後も会社を成長させることに自信はあるのだと思います。

ということで売り手目線では100点満点のディールな気がします。

買い手のチェンジが面白い

今回の買い手のチェンジですが、実は前期売上が約26億円とトラストバンクの半分以下なんです。自分たちの2倍以上の規模の会社を買収するってイメージわきますか?

もちろんこのM&Aが成功するかなんてわかりませんが、こういう大きな勝負ができる人がより大きな仕事を成し遂げるのだと常々思っています。

ちなみに資金は全額銀行融資で50億円を調達します。勝負したくても金がないから無理だと思っている皆さん、信頼(上場会社は有利です)と意志と事業計画があればお金を引っ張ってくることは意外とできたりします。チェンジは売上の倍近い金額を借りてます。

また、チェンジの福留社長が今回のM&Aについて株主宛にリリースを出しています。これが面白い。

株式会社トラストバンクの株式の取得(子会社化)及びパブリテック事業の強化に関するお知らせ

今回の買収により約40億ののれんが計上されるでしょうから、のれん償却がPL上相当重くなると考えられます。

この点、福留社長は「会計ルール上、のれんの償却負担のインパクトだけが課題ですので、すでにIFRS(国際会計基準)への移行を視野に入れます」と明言してます。

普通はIFRSの導入理由に国際的な比較可能性の確保とか高尚なことを書くのですが、のれんしんどいんでIFRS考えますってはっきり言ってます。正直すぎます。

チェンジという会社あまりわかっていませんでしたが、俄然興味が湧いてきました。

だらだら書いてきましたが、トラストバンクの須永社長、チェンジの福留社長、お二人ともとんでもない経営者ですねという結論になりました。M&A BANKに出演いただきたいですね。

冨岡 大悟: M&A BANK株式会社 代表取締役/公認会計士

カンリー社執行役員、TOMIOKA C.P.A OFFICEの代表。

M&Aに特化したyoutubeチャンネル「M&A BANK」のMCのほか、ポート社(東証グロース7047)等複数社の社外取締役に就任中。

経歴はKPMG/あずさ監査法人のIPO部、フロンティア・マネジメント社のファイナンシャルアドバイザリー部、オーストラリアに駐在、帰国後にIdeaLink社のCFO、M&A BANK社代表などを歴任。

-

売却後が絶好の買収タイミングになる条件 |ニュース解説プレミアム Vol.29

2021.10.26

売却後が絶好の買収タイミングになる条件 |ニュース解説プレミアム Vol.29

-

デコルテHDがIPOを実現させた二つのM&A|ニュース解説プレミアム Vol.28

2021.09.28

デコルテHDがIPOを実現させた二つのM&A|ニュース解説プレミアム Vol.28

-

非上場会社が株式を使ったインセンティブ設計をする方法|ニュース解説プレミアム Vol.27

2021.08.26

非上場会社が株式を使ったインセンティブ設計をする方法|ニュース解説プレミアム Vol.27

-

著名人のビジネスを買収する理由|ニュース解説プレミアム Vol.26

2021.07.28

著名人のビジネスを買収する理由|ニュース解説プレミアム Vol.26

-

freeeによる合同会社のM&A|ニュース解説プレミアム Vol.25

2021.06.23

freeeによる合同会社のM&A|ニュース解説プレミアム Vol.25

-

M&A前提の起業の留意点|ニュース解説プレミアム Vol.24

2021.05.25

M&A前提の起業の留意点|ニュース解説プレミアム Vol.24

新着M&Aニュース

-

M&Aニュース

売却後が絶好の買収タイミングになる条件 |ニュース解説プレミアム Vol.29

2021.10.26

-

M&Aニュース

デコルテHDがIPOを実現させた二つのM&A|ニュース解説プレミアム Vol.28

2021.09.28

-

M&Aニュース

非上場会社が株式を使ったインセンティブ設計をする方法|ニュース解説プレミアム Vol.27

2021.08.26

-

M&Aニュース

著名人のビジネスを買収する理由|ニュース解説プレミアム Vol.26

2021.07.28

-

M&Aニュース

freeeによる合同会社のM&A|ニュース解説プレミアム Vol.25

2021.06.23

アクセスランキング

-

売却後が絶好の買収タイミングになる条件 |ニュース解説プレミアム Vol.29

2021.10.26

-

freeeによる合同会社のM&A|ニュース解説プレミアム Vol.25

2021.06.23

-

上場会社を操り人形にする方法|ニュース解説プレミアム Vol.16

2020.09.30

-

2021年大量発生中のM&Aトラブル |ニュース解説プレミアム Vol.20

2021.01.22

-

SOMPOによるABEJA関連会社化、実は今後大流行のM&A手法|ニュース解説プレミアム Vol.23

2021.04.26

案件情報をお探しの方 担当からすぐに連絡いたします。

This site is protected by reCAPTCHA and the Google Privacy Policy and Terms of Service apply.